Рекомендуемая ссылка на статью:

Александр Цыганов, доктор экономических наук, профессор, заведующий кафедрой «Ипотечное жилищное кредитование и страхование» Финансового университета при Правительстве Российской Федерации (125993, Москва, Ленинградский проспект, 49). E-mail: al_ts@rambler.ru

Аннотация: В статье на основе анализа экономической, жилищной и демографической статистики обосновано использование в качестве частной формы коммерческой поддержки пенсионеров услуг обратной ипотеки. Даны основные характеристики и свойства программ обратной ипотеки в сравнении со сдачей жилья в аренду и заключения договора купли-продажи с условием пожизненного проживания и содержания. Рассмотрены достоинства и риски использования механизма обратной ипотеки для российских пенсионеров. Приводится наиболее полная библиография российских источников информации по обратной ипотеке, даются краткие рекомендации по внедрению данного института в российскую экономику и общество.

Ключевые слова: социальная поддержка пенсионеров, социальная защита, обратная ипотека, недвижимость, пенсия.

Вопросы социальной защиты и поддержки граждан Российской Федерации старше трудоспособного возраста имеют большое значение, что находит свое отражение в государственной политике. Многое улучшается, но эффект «низкого старта», заложенный транзитивными экономическими процессами в начале – середине 1990-х годов продолжает сказываться, и качество жизни большинства российских пенсионеров не соответствует их ожиданиям, стандартам развитых стран и позднего советского времени [Роик, 2011; Якушев, 1999]. В крупных городах лица, работавшие до пенсии в финансовой и управленческой сфере, в наибольшей степени ощущают разрыв между реально начисленной пенсией и ее желательной величиной (40% от величины зарплаты до выхода на пенсию).

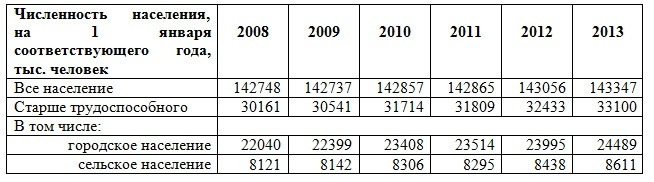

На протяжении последних лет доля лиц преклонного возраста устойчиво составляет более 20% от общего числа населения Российской Федерации, при этом примерно 75% лиц старше трудоспособного возраста живут в городах (таблица 1).

Таблица 1. Распределение населения старше трудоспособного возраста в городах и сельской местности России

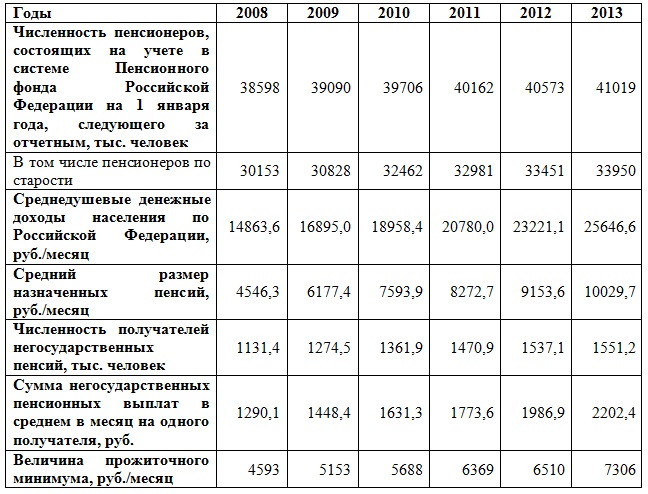

Коэффициент замещения, то есть нормы выплат пенсий относительно уровня заработной платы, в России в 2010-е годы приблизился к 40%, что соответствует Конвенции Международной организации труда от 28 июня 1952 года №102 «О минимальных нормах социального обеспечения» (таблица 2).

Однако, если сравнить среднюю пенсию с величиной прожиточного минимума, то очевидно, что эти величины вполне сопоставимы. Не улучшают ситуацию в должной мере и выплаты дополнительных пенсий со стороны негосударственных пенсионных фондов. Также на все еще низком уровне находятся выплаты со стороны страховщиков жизни, которые в России могут предлагать пенсионное страхование. Можно констатировать, что среди лиц старше трудоспособного возраста высока доля лиц, чьи денежные доходы находятся на уровне ниже величины прожиточного минимума.

Таблица 2. Численность пенсионеров, среднедушевые денежные доходы, пенсии и прожиточный минимум в России

Результаты проведенных в 2009–2010 годы автономной некоммерческой организацией «Независимый институт социальной политики»[1] социологического исследования среди лиц пенсионного и предпенсионного возраста показали, что 89% домохозяйств имеют в собственности жилую недвижимость. Исследование также показало высокий уровень единоличной собственности недвижимости лицами предпенсионного и пенсионного возраста. Почти 50% домохозяйств целевого сегмента владеют квартирами или 68% – квартирами и домами без наличия других собственников.

В целом же по России обеспеченность жильем выглядит следующим образом: на одного жителя приходится в среднем около 23 квадратных метров в квартире, площадь которой составляет немногим более 50 квадратных метров (таблица 3). В настоящее время приватизировано более 76% объектов недвижимости, подлежавшей приватизации. Также значительное количество граждан живут в домах и квартирах, приобретенных по возмездным договорам в новых зданиях, приватизация в которых изначально не предполагалась.

Таблица 3. Жилищные условия в России

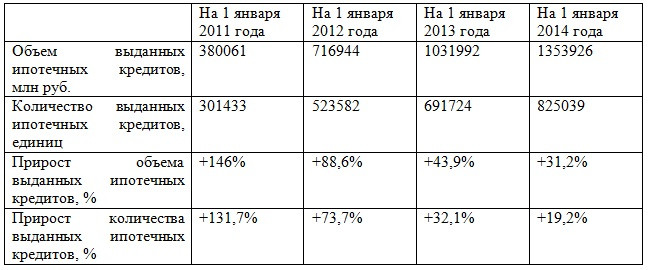

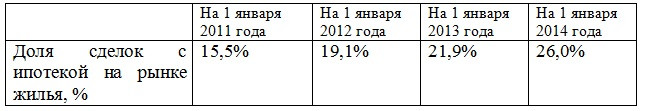

За последние несколько лет, по данным ОАО «Агентство по ипотечному жилищному кредитованию», более 20% сделок купли-продажи в России совершаются с привлечением ипотечного кредита, например, во втором квартале 2014 года доля ипотечных сделок составила 26,9% (таблица 5). При этом, по имеющимся оценкам, доля сделок с ипотекой на первичном рынке жилья (во вновь построенных жилых помещениях) существенно выше аналогичного показателя при сделках с жильем на вторичном рынке и превышает 30%. Данные показатели (таблицы 4, 5) говорят о распространении ипотеки как способа улучшения жилищных условий в России и появлении в крупных городах значительного числа граждан, знакомых и пользующихся услугами ипотечного кредитования [Головин, 2002; Теория и практика…, 2012].

Таблица 4. Рынок ипотечного кредитования по сумме и количеству выданных кредитов в рублях в 2010–2013 годы.

Доля сделок с ипотекой (с использованием ипотечных кредитов) на рынке жилья увеличилась с 15,5% на начало 2011 года до 26% на начало 2014 года.

Таблица 5. Доля сделок с ипотекой на рынке жилья в 2010–2013 годы. (4-е кварталы)

В России широко представлен институт собственности на помещение, в котором проживает сам собственник или его родственники, что вместе с отсутствием значительных финансовых накоплений делает именно эту недвижимость основным капиталом, передаваемым по наследству. В ряде случаев обладание недвижимости позволяет извлекать из нее ренту. Например, в Москве заключено официальных договоров на сдачу в аренду немногим более 10 тыс.[2], а нелегально сдается не менее 130 тыс. квартир, существуют оценки и до 300 тыс.[3]. Это создает довольно значительный слой рантье-арендодателей, получающих от 25 тыс. руб. в месяц и более, что хорошо сопоставимо с величиной среднедушевого денежного дохода населения по Российской Федерации (таблица 2). Заметим, что для данного вида деятельности требуется свободная от проживающих собственников квартира.

Анализ данных макроэкономической и демографической статистики позволяют сделать следующие предположения:

- существующая система пенсионного обеспечения не может рассматриваться в отрыве от экономики и политики в сфере труда и занятости;

- современный размер назначенных пенсий немногим превышает размер прожиточного минимума и не позволяет поддерживать ожидаемое пенсионерами качество жизни;

- выплаты пенсий со стороны негосударственных пенсионных фондов и коммерческих страховщиков жизни не оказывают значительного влияния;

- имеющаяся у домохозяйства свободная жилплощадь является источником дополнительных доходов, существенно превышающих среднюю пенсию;

- основные накопления российских пенсионеров заключаются в квартирах или домах, в которых они проживают.

При рассмотрении социальной защиты пенсионеров традиционно изучаются государственные формы безвозмездной (социальной) помощи в виде дотаций, разовой помощи и иных видов, которых все-таки не хватает для поддержания привычного для многих пенсионеров уровня и качества жизни.

Вместе с тем, существует достаточно широкий круг негосударственных форм поддержки пенсионеров, которым уделяется недостаточное внимание и которые в современных условиях требуют дальнейшей научно-практической проработки. Коммерческая поддержка пенсионеров в виде оказания услуг по программам частных компаний может быть представлена в виде:

- услуг пожизненного содержания с иждивением для одиноких пенсионеров и семейных пар пенсионеров от частных компаний;

- специальных услуг кредитных организаций, например, вкладов и потребительских кредитов для пенсионеров на специальных условиях, учитывающих финансовые потребности этой группы населения и особенности ведения ими семейного бюджета;

- специальных страховых услуг для пенсионеров, например, страхование от несчастных случаев для пенсионеров, медицинского страхования с большим акцентом на программы ухода и критические заболевания, программ ритуального страхования.

В ряде случаев такие программы рентабельны самостоятельно (например, привлечение вкладов пенсионеров), по отдельным могут потребоваться дотации или поддержка государства.

Поддержка государства часто требуется лишь для придания уверенности получателям данных услуг, относящихся с недоверием к большинству частных институтов. Примером данной деятельности является механизм социальной помощи пенсионерам с различным уровнем дохода, предлагаемый Государственным унитарным предприятием Правительства Москвы «Московская социальная гарантия». Деятельность этой организации известна в Москве, но не получила широкого распространения. Предоставление дотаций, как правило, обходится для бюджета дешевле, чем полное финансирование социальной услуги, то есть формируются условия по софинансированию социальных услуг.

К коммерческой социальной поддержке пенсионеров следует отнести финансовый механизм обратной ипотеки (англ. – reverse mortgage), которая практически не развита в Российской Федерации, но имеет широкое распространение в зарубежных странах и особенно США [Holcomb, 2008; The Complete Guide…, 2007; Boroson, 2006; Копейкин, Полиди, Семенюк, Языков, 2014]. Механизм обратной ипотеки практически в России не изучался, что отражается и в количестве научных публикаций в российской научной литературе на эту тему, большинство из которых на конец 2014 года отражено в библиографии к данной статье.

Внедрение обратной ипотеки позволит значительно увеличить предложение в сегменте специальных коммерческих услуг для российских пенсионеров, которые смогут при наличии воли и желания монетизировать свой актив в виде недвижимости со значительно меньшими рисками и с сохранением возможности полноценно пользоваться для собственного проживания, чем предлагаемые на российском рынке иные способы управления собственностью (таблица 6).

Таблица 6. Сравнение возможностей обратной ипотеки, сдачи недвижимости в аренду и заключения договора ренты для получения пенсионером дополнительных доходов

Безусловно, возможность сдать квартиру в аренду на сегодня является самым предпочтительным способом поправить свое материальное положение пенсионерами, однако сдерживается отсутствием у большинства из них свободной от жильцов недвижимости. При этом сезонная сдача квартиры или дома в аренду не решает всех финансовых проблем и является намного более рискованной операцией.

Обратная ипотека представляет собой особый инструмент формирования дополнительных к пенсии выплат и улучшения жизненных условий пожилых граждан, основанный на технологии долгосрочного необслуживаемого кредита, выдаваемого под залог имеющейся недвижимости. С позиции финансовой науки, обратная ипотека – это особый необслуживаемый кредит (заем) под залог имеющегося жилья, позволяющий гражданам пенсионного возраста получить часть стоимости актива в виде денежных средств с обязательным сохранением права на проживание в объекте недвижимости до момента погашения кредита за счет выручки от его реализации или иным способом.

Пенсионер может получать ежемесячные выплаты или получить всю сумму сразу, получать средства по мере возникновения необходимости. При этом наследники получат квартиру, если рассчитаются с кредитором за уже выплаченные средства и покроют его расходы на ведение дела. Существует и дополнительный социальный эффект, когда потенциальные наследники, узнав о желании заключить договор обратной ипотеки или ренты со стороны пенсионера, берут на себя заботу о нем.

Заемщик сохраняет право собственности на объект недвижимости (квартира, загородный дом, участок земли) на протяжении всей своей жизни, а также право пожизненного проживания в своем жилье, если срок договора обратной ипотеки истечет до его смерти. Отметим, что риск дожития пенсионера до окончания договора обратной ипотеки может быть застрахован, причем соответствующая методология наработана в страховании жизни. В таком договоре заинтересован как банк, так и пенсионер-заемщик, в мировой практике такое страхование может являться обязательным и гарантированным со стороны государства, заинтересованного в отсутствии неприятных коллизий.

Уже сегодня в Российской Федерации в полной мере сформированы социально-экономические предпосылки для внедрения обратной ипотеки:

- высокая доля граждан пенсионного возраста и тенденция к старению населения страны;

- наличие у лиц пенсионного возраста активов в виде недвижимости при низком уровне доходов;

- редкость наличия свободной недвижимости, которую можно сдать в аренду;

- потребительские диспозиции среди части лиц пенсионного возраста, свидетельствующие об интересе к обратной ипотеке;

- низкий доступ к потребительскому кредитованию из-за недостаточного уровня доходов и личных рисков, препятствующих потребительскому кредитованию;

- отсутствие у пенсионеров адекватных по доходу и риску финансовых и иных механизмов использования имеющейся жилой недвижимости.

В 2012 году в ряде регионов России проводился пилотный проект по предоставлению обратной ипотеки, который доказал потенциальную востребованность таких услуг в случае получения статуса государственной программы или поддержки администрации региона.

Основным сдерживающим фактором является высокая стоимость привлечения финансовых ресурсов (в настоящее время стоимость привлечения среднесрочных финансовых ресурсов для высоконадежных заемщиков составляет 9–11% годовых при существенно сузившейся базе инвесторов в среднесрочные и долгосрочные долговые инструменты) и, как следствие, высокая процентная ставка. При этом следует отметить большую чувствительность к уровню процентной ставки по сравнению с классической ипотекой – если по экспертным оценкам предельный уровень процентной ставки, при котором существенно снижается привлечение гражданами ипотечных кредитов, составляет около 14–15% годовых, то для обратной ипотеки данный уровень – около 9–10% годовых.

Другими сдерживающими факторами по развитию финансового механизма обратной ипотеки являются:

- низкая финансовая и правовая грамотность населения старших возрастов;

- наличие у потенциальных заемщиков фобий, связанных с риском потери недвижимости и средств;

- негативное отношение потенциальных заемщиков – представителей советских поколений к зарубежному опыту.

Тем не менее, сегодня уже сформировались группы населения, успевшего ознакомиться с ипотекой и желающего поддержать качество жизни на пенсии и таким образом.

Отсутствие услуг по предоставлению договоров обратной ипотеки приводит к необходимости дальнейшего научно-практического изучения данного вопроса в целях максимального вовлечения лиц пенсионного возраста в экономическую жизнь страны, что неизбежно произойдет в условиях повышения качества их жизни.

Литература

Гарипова З.Л. Социальные последствия ипотечного жилищного кредита // Финансы и кредит. 2014. №31.

Головин О.Л., Калинин В.А., Цыганов А.А. Организация ипотечных программ. М.: Издательский дом «Страховое ревю», 2002.

Копейкин А.Б., Полиди Т.Д., Семенюк А.Г., Языков А.Д. Обратная ипотека: перспективы применения в России. М.: Фонд «Институт экономики города», 2014.

Ларионов А.Н., Луценко Е.Г. Особенности обратной ипотеки в системе залогового кредитования // Экономика образования. 2012. № 2.

Незнамова А.А. Обратная ипотека в России: понятие, сущность, применение // Вестник Московского университета им. С.Ю. Витте. Серия 2: Юридические науки. 2013. № 1(2).

Овчарова Л.Н., Языков А.Д. Какие продукты на рынке ипотечного кредитования могут стать драйверами модернизационного развития // SPERO. 2010.

Радченко И.С. Чем обернется «обратная ипотека»? // Имущественные отношения в Российской Федерации. 2008. № 3.

Роик В.Д. Мир пожилых людей и как его обустроить. М.: Эксмо, 2011.

Семенюк А.Г. Обратная ипотека в Российской Федерации: сущность, зарубежный опыт и перспективы развития // Финансовый бизнес. 2014. №3 (170).

Теория и практика реструктуризации ипотечных кредитов в России. Анализ деятельности ОАО АРИЖК в 2009–2011 годы: монография / Под ред. А.Цыганова, А.Языкова. М.: МАКСС Групп, 2012.

Языков А.Д. Обратная ипотека поможет и банкам, и пенсионерам, и экономике // Ведомости. 24 января 2013.

Якушев Л.П. Экономические основы формирования многоукладной системы социальной защиты в России. М.: Редакция журнала «Пенсия», 1999.

Holcomb Cindy. Reverse mortgage book. Atlantic publishing co, 2008.

The Complete Guide to Reverse Mortgages. Adams Media, 2007.

Warren Boroson. The Reverse Mortgage Advantage: The Tax-Free, House Rich Way to Retire Wealthy! Published by McGraw-Hill, New York, 2006.

[1] См.: http://www.socpol.ru

[2] См.: http://mosday.ru/news/item.php?229954

[3] См.: http://housemall.ru/21817/